|

Во-вторых,

существенно содействует этому процессу конкуренция между покупателями. Каждый

следующий претендент на покупку компании стремится превзойти условия,

выдвинутые предыдущим. При этом все большая часть выигрыша от предстоящей сделки

слияния переходит к акционерам поглощаемой компании. В то же время менеджеры

компании, которую собираются поглотить, могут предпринять ряд мер

противозахватного характера, добиваясь, чтобы продажа их компании, если она и

наступит, произошла по самой высокой из возможных в данных условиях цене.

В рамках

крупных корпораций, образованных в результате слияния или поглощения, зачастую

возникает явление, называемое в экономической науке субоптимизацией. Суть его

состоит в следующем: внутри корпорации обычно преобладают стремления укреплять

внутригрупповые кооперационные связи, покупать преимущественно у «своих». При

этом каждая «своя» компания, естественно, стремится устанавливать цену,

приносящую максимальную прибыль. В результате либо продукция на выходе становится

слишком дорогой и неконкурентоспособной, либо обычные коммерческие переговоры

об уровне цен превращаются в бесконечные разборы взаимных претензий. Чем

сложнее система кооперационных связей внутри корпорации, тем сложнее построить

и отладить систему трансфертных цен, удовлетворяющих фирмы на разных концах

кооперационной цепочки.

г

Основная тенденция российского рынка слияний и поглощений - возможность покупки

активов по низким ценам уходит в прошлое.

Поэтому потенциальные

инвесторы сталкиваются с проблемой более тщательного анализа компании-цели.

Найти и

оценить объект слияния или поглощения в сегменте средних и мелких компаний

непросто. К сожалению, в настоящее время в открытом доступе информации о таких

фирмах практически нет. Это значительно ограничивает классические технологии

отбора и оценки компаний, которые могли бы стать предметом поглощения.

Опасности

слияний и поглощений - покупатели готового бизнеса

берут на себя множество рисков. Они могут: ^

1)

переплатить;

2)

недооценить все

последствия сделки и приобрести не то, что нужно;

3)

недооценить

дополнительные инвестиции, необходимые для слияния компаний;

4)

неверно

определить объект покупки: активы или весь бизнес;

5)

потерять ключевых

менеджеров и специалистов при реорганизации;

6)

выбрать самый

дорогой путь решения проблемы, зачастую слияние или поглощение приводит к

ухудшению финансового положения компании;

7)

ошибиться в цене

сделки.

Владельцы

предприятия всегда знают о нем и его перспективах больше, чем сторонние

наблюдатели. Последние могут не подозревать, что в компании назревают системные

проблемы или приближается кризисное положение.

2.3 Современные тенденции и динамика российского рынка слияний и

поглощений

В 2009

году активность на рынке слияний и поглощений в России в целом значительно

снизилась. Вместе с тем был заключен ряд крупных сделок, в первую очередь в

нефтегазовом секторе, и заметно увеличилась доля сделок, вызванных острой

потребностью продавцов в ликвидных средствах.

Общая

сумма сделок на рынке слияний и поглощений (М&А) России в 2009 году

составила 46,1 млрд. долл. США. Это на 62 % меньше, чем в 2008 году, и объем

рынка уменьшился, достигнув примерно уровня 2005 года. Такое серьезное падение

в основном объясняется неопределенностью относительно перспектив развития экономики

после начала кризиса, нежеланием брать на себя риски, недостаточностью

финансовых средств в связи с кризисом ликвидности и значительным разрывом в

ценовых ожиданиях между покупателями и продавцами.

Оставив

позади необычайно трудный год, ожидается в 2010 году всплеск деловой активности

на рынке слияний и поглощений. На фоне стабилизации экономики по мере выхода из

кризиса мы прогнозируем, в частности, усиление притока иностранных инвестиций и

рост сделок российских компаний по приобретению зарубежных активов.

Наибольшее

падение в М&А отмечается в таких отраслях, как потребительский сектор,

финансовые услуги, металлургия и горнодобывающая промышленность - это именно те

отрасли, которые больше всего пострадали от кризиса. В каждом их этих секторов

падение составило примерно 80 % от уровня 2008 года.

Наиболее

резкое падение активности на рынке слияний и поглощении наблюдалось в

потребительском секторе и розничной торговле, финансовом секторе и

металлургической и горнодобывающей промышленности. Характерно, что именно эти

отрасли оказались в числе тех, кто в наибольшей степени пострадал от кризиса.

Объем сделок в каждом из перечисленных секторов упал примерно на 80 % по

сравнению с 2008 годом.

Прямо

противоположная тенденция наблюдалась в нефтегазовой отрасли, где объем сделок

слияний и поглощений увеличился почти на 100 %. Такой рост стал возможен

главным образом за счет крупномасштабных разовых стратегических сделок, включая

крупнейшие приобретения ОАО «Газпром», ОАО «Газпром нефть» и ОАО

«Сургутнефтегаз». В итоге лидирующие позиции на рынке М&А в 2009 году занял

нефтегазовый сектор, на долю которого пришлось около половины всего объема

сделок. Вторым по степени активности сегментом рынка оказался сектор

телекоммуникаций и СМИ, на который пришлось чуть более одной пятой общего

объема сделок.

Объем

сделок по слияниям и поглощениям за 2008 год представлен на рисунке 2.12.

Как

видно по рисунку 2.12 количество сделок по слиянию и поглощению в нефтегазовой отрасли

составило 10 %, в металлургической и горнодобывающей промышленности 19 %,

потребительские рынки и розничная торговля 8 %, в финансовом секторе количество

сделок М&А составляет 9 %, телекоммуникации и СМИ 9 %, 44 % прочие сектора.

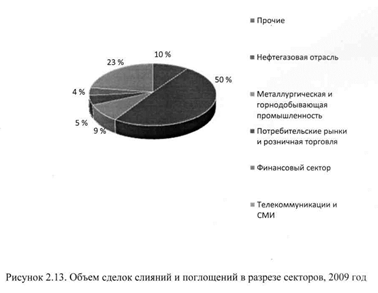

Объем

сделок слияний и поглощений в различных секторах за 2009 год, представлен на

рисунке 2.13.

Как

видно на рисунке, самое большое количество сделок по слияниям и поглощениям в

2009 году произошло в нефтегазовом секторе и составило 50 %, на втором месте по

количеству сделок сектор телекоммуникаций и СМИ 23 %, потребительские рынки и

розничная торговля 5 %, металлургическая и горнодобывающая промышленность 9 %,

финансовый сектор 4 %, 10 % прочие.

Самой

крупной сделкой 2009 года стало слияние ОАО «ВымпелКом» и ЗАО «Киевстар Дж. Эс.

Эм.». Сделка стоимостью 5,5 млрд,_ долл. США у составила более половины общего

объема сделок слияний и поглощений в секторе телекоммуникаций и СМИ. В число

других крупнейших сделок вошла покупка «Газпромом» 20 % пакета акций ОАО

«Газпром нефть» за 4,2 млрд„ долл. США, а также приобретение 25 % минус одна

акция ОАО «Севернефтегазпром» германским концерном E.ON примерно за 4,0

млрд долл. США. Из десяти крупнейших сделок за 2009 год семь были заключены в

нефтегазовом секторе, три - в секторе телекоммуникаций и СМИ.

Поскольку

общий объем рынка слияний и поглощений сократился, а стоимость крупномасштабных

сделок осталась приблизительно на уровне 2008 года, доля десяти крупнейших

сделок в общем объеме рынка резко , увеличилась. Если в 2008 году на

десять самых крупных сделок приходилось (29 % от общего объема рынка, то в 2009

году этот показатель вырос до 57 %. В отсутствие таких сделок падение рынка

слияний и поглощений оказалось бы намного существеннее.

Поскольку

в периоды кризиса компании обычно тяготеют к внутреннему рынку, не стремясь к

расширению своего присутствия на мировом рынке, относительная доля

трансграничных слияний и поглощений в 2009 году уменьшилась, составив 46 % от

общего объема сделок по сравнению с 56 % в предыдущем году. Особенно заметным

стало сокращение сделок по приобретению российских активов иностранными

инвесторами, доля которых в общем объеме российского рынка слияний и поглощений

упала с 32 % в 2008 году до 17 % в 2009 году.

В 2010

году финансовые аналитики прогнозируют ощутимый рост общего объема сделок

слияний и поглощений. В первую очередь этому будут способствовать такие

факторы, как заметно возросшая уверенность участников рынка на фоне начавшегося

экономического роста, продолжающаяся «расчистка» балансов компаний с высокой

долговой нагрузкой за счет продажи отдельных активов, а также все более

активный возврат на рынок иностранных покупателей.

3. РАЗРАБОТКА ОСНОВНОГО МЕХАНИЗМА СЛИЯНИЯ

И ПОГЛОЩЕНИЯ

3.1 Общая характеристика компаний. Анализ финансового состояния ОАО

«Приморский кондитер» и ОАО Холдинговая компания «Объединенные кондитеры»

ОАО

«Приморский кондитер» - безусловный лидер в сфере производства кондитерских

изделий на Дальнем Востоке. Это стабильное, многопрофильное, активно

развивающееся предприятие с высокой репутацией. Здесь выпускается более 360

наименований конфет, шоколада, мармелада, карамели, печенья, тортов, отмеченных

десятками престижных призов и наград международного, всероссийского и

регионального уровня.

Ниже в таблице

3.7 приведены основные финансовые результаты деятельности ОАО «Приморский

кондитер», за 2008'-2009 года.

Таблица 3.7

- Анализ финансовых результатов деятельности ОАО «Приморский кондитер» за

2008-2009 года

|

|

|

|

|

|

|

|

|

|

%

|

|

|

Абсолютное |

|

|

|

|

|

Показатель |

Код строки |

значе

ТЫС. ]

|

ние эуб. |

Изменение тыс. руб. |

Темп изменения

%

|

|

|

|

|

|

2009 |

2008 |

|

|

|

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

|

Доходы и расходы по обычным видам

деятельности

Выручка от продажи товаров,

|

|

|

|

|

|

|

|

|

продукции, работ, услуг (за минусом

налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 |

583944 |

511827 |

+72117 |

+ 14,1 |

|

|

|

|

|

|

|

|

|

|

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17

|